【識港網訊】針對科創板開市初期可能出現投機炒作導致大幅波動,上交所昨日強調,將引入投資者適當性管理制度、對盤中異常波動實施臨時停牌等對科創板違法違規交易行為嚴加監管,確保不發生系統性交易風險。

正確看待初期波動

上海證券交易所市場監察二部負責人曾剛表示,總體上看,由於市場供需不平衡,加上初期投機炒作氛圍大概率較濃,個別股票可能出現大幅波動,因此要正確看待科創板推出初期投機炒作現象:第一,投資者在科創板推出初期參與度高,市場交投活躍,說明市場對資本市場改革充滿期待,有利於科創板的長期健康發展。相反,如果市場相對冷清,反而不利於科創板發展和資本市場下一階段改革。第二,從境外市場情況看,即便是在以機構投資者為主的成熟市場,新股上市初期面臨大幅波動也是難以避免的。

對外界關注開市初期可能出現的波動,交易所將採取以下措施:第一,必須對科創板違法違規交易行為嚴加監管,確保不發生系統性交易風險。第二,保持科創板發行上市常態化,同時強化退市機制和法律責任。第三,適時完善交易機制,從制度上緩解科創板供需不平衡問題。第四,引導長期資金入市,完善科創板投資者結構。

盤中異常波動將臨時停牌

針對前五日不設漲跌幅限制,曾剛表示,目前A股漲跌幅限制存在三大問題,一是漲跌停的時候帶來磁吸效應;二是極端情況下造成市場流動性缺失;三是定價效率低下。為了讓市場充分博弈,儘快達到均衡價格,上交所在新股上市初期放開了漲跌幅限制。科創板之所以設定為前五日不設漲跌幅限制,主要是參考國際成熟市場的情況,一般新股上市五日後價格波動較為平穩。考慮到新股首日充分博弈的情況下,後四日的運行情況可為下一步改革提供參考。科創板在上市五個交易日之後將漲跌幅限制放寬至20%,主要是為了減少交易阻力,提升市場定價效率。按歷史數據測算,20%的漲跌幅相比現行的A股10%的漲跌幅限制,可以減少約80%的漲跌停現象。

有投資者擔心,在新股漲跌幅放開的同時,如何遏制市場過度投機、異常波動,保持市場穩定、保護投資者利益?曾剛表示,上交所主要有三方面的準備:一是引入了投資者適當性管理制度,避免不合格投資者跟風炒作;二是在連續競價階段引入價格申報範圍限制(買入申報價格不得高於買入基準價格的102%;賣出申報價格不得低於賣出基準價格的98%),同時實行市價申報保護限價(投資者在市價申報時需設置能夠接受的最高買價或最低賣價),並對盤中異常波動實施臨時停牌制度(在盤中成交價格較當日開盤價首次上漲或下跌達到30%、60%時,分別停牌10分鐘);三是公開了異常交易監控標準,並將在新股上市初期加強異常交易行為監管。

清華大學國家金融研究院副院長王嫺認為,不能排除短時間出現暴漲暴跌的情況出現。這是因為,市場啟動早期由於市場機制發揮作用有一個過程,投資者對交易制度和市場的理解也有一個過程。因此,不能因為出現這種情況,就否定市場化的改革方向,重新回到給「價格裝上籠子」的做法。

再有3家企業審核中止

上交所網站顯示,廈門特寶生物工程股份有限公司、貴州白山雲科技股份有限公司、上海賽倫生物技術股份有限公司科創板審核狀態變更為「中止」。目前審核狀態變更為「中止」的企業共有4家。北京木瓜移動科技股份有限公司為目前唯一一家終止審核的企業。

首批掛牌企業超八成中報預喜

科創板受理企業逼近150家,而首批掛牌上市的企業備受關注,除杭可科技外,其餘24家今年中報預告全部出爐。以淨利潤預告中值來看,除航天宏圖、鉑力特外,其餘22股均有望實現盈利。

從2019中期預告類型來看,21家掛牌企業業績預喜(略增、預增、扭虧、續盈),佔比八成以上,相比之下科創板業績預喜率(預喜股數量/全部個股數量)遠超過創業板。

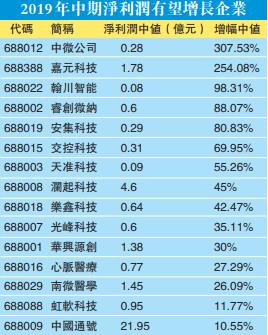

15股中期淨利增幅有望超10%

從首批掛牌上市企業的業績來看,與去年同期相比,僅2家2019年中期淨利潤增幅中值為負數:鉑力特續虧、新光光電淨利潤下滑。從業績增長股來看,15股今年中期有望實現盈利,且淨利潤增幅超10%。其中,中微公司、嘉元科技淨利潤增幅中值均超過2.5倍。另外,瀚川智能、安集科技、天準科技等5股2019年淨利潤增幅中值均有望超過50%。

另外,機構對這25家企業未來的業績也給予了厚望。以每股機構預測家數超5家的22家企業來看,19家企業機構預測2020年淨利潤增幅有望超20%,佔企業數量比例達到76%。

科創板申購又見違規部分私募頂格申購

近日,25家科創板打新的中簽率和網下配售結果陸續出爐。值得關注的是,在C類投資者申購一欄,部分私募竟出現了幾十只產品頂格申購的現象。尤其是,備受關注的中國通號網下配售結果顯示,林園投資、九章投資、深圳紅籌投資等57隻參與申購的私募基金產品全部頂格申購,申購數量均為2億股。

以中國通號的發行價5.85元/股計算,頂格申購2億股所對應的總市值為11.7億元。顯然,上述私募的擬申購金額均超過了基金的總規模,屬於「違規」申購。而即使動用了63隻產品申購的少藪派投資,獲配金額僅2000萬元,也遠不及林園投資的1.48億元、九章資產的8903萬元以及紅籌投資4451萬元。

此外,深圳紅籌投資也有9隻產品頂格申購。官網顯示,截止2018年底深圳紅籌總規模近30億元,顯然申購金額也超過了該私募的總規模。

顯然,違規頂額申購對其他參與打新的機構有所不公。據悉,證券業協會已經針對上述情況展開調查。

根據打新規則,C類投資者參與科創板網下打新的資金無需提前繳款、凍結,這也使得部分私募,為了穫得更多的配額而頂格申購,提高中簽率,申購金額大大超過自己實際資產規模。