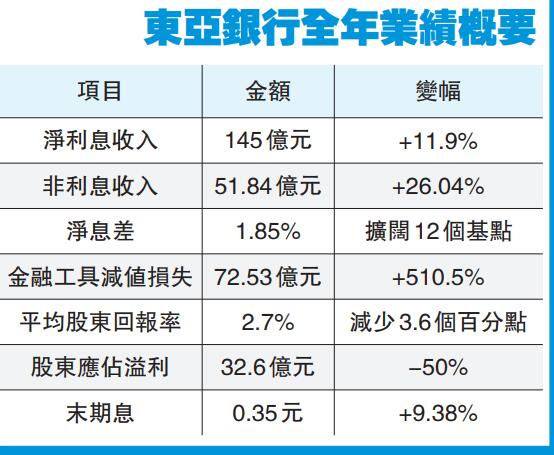

【識港網訊】東亞銀行(023)內地業務錄得一次性除稅後減值損失,勁蝕35.5億元,而截至去年12月底止,東亞全年純利按年急跌50%至32.6億元,末期息每股0.35元。展望今年業務前景,公司聯席主席李民橋稱,新冠肺炎疫情或會影響資產質素,但強調無裁員計劃。雖然東亞去年純利跌50%,但股價昨日升逾2%。

內地撥備大增 未擬裁員

李民橋指,新冠肺炎疫情無疑對中小企和無抵押貸款的影響較大,惟檢視貸款組合和進行壓力測試後認為影響屬於可控。但他同時提到,一旦疫情持續,該行信貸成本將會惡化10至20個基點。截至去年12月底止,東亞銀行整體減值貸款比率,按年急升0.52個百分點至1.22%,其中內地減值貸款比率更按年急升2.07%至3.8%不等。

內地業務是東亞銀行全年業績的重災區。截至去年12月底止,因4筆內地早年批出的貸款,於去年上半年被下調信貸評級,因而錄得一次性除稅後減值損失,拖累內地業務錄得35.5億元淨虧損。另外,受累於內地減值損失大幅增加,東亞銀行的整體金融資產損失按年急增5.1倍,至72.53億元。

李民橋指出,去年內地減值撥備急增,主要是因為該行以較為嚴謹方式處理部分貸款計提撥備,包括把涉及經營有問題及融資出現困難的相關企業貸款列為不良資產,希望問題貸款對集團的困擾不會延續至今年。

未來聚焦大灣區跨境業務

對於未來會否壓縮內地業務,該行另一名聯席行政總裁李民斌承認,過往側重次級城市(Low Tier Cities),未來將重返一線城市並審視網點數目,又會聚焦粵港澳大灣區和跨境業務。

截至去年12月底止,東亞銀行的淨利息收入按年增11.9%至145億元;淨息差按年擴闊12個基點至1.85厘。展望今年貸款增長,李民橋指,受新冠肺炎疫情影響,預期貸款增幅將會降至單位數。

另外,李民斌指出,雖然人行早前下調貸款市場報價利率(LPR),或對該行息差構成壓力,但由於中央努力確保市場流動性,相信下調LPR的影響不致太大。